编辑 | 于斌

出品 | 潮起网「于见专栏」

如果说当今社会人们最离不开的东西是什么,手机可以当选其一。近十年来得益于制造业的快速发展,我国已经成为全球最大的智能手机市场。伴随着手机市场的崛起,3C数码配件市场也迎来了二次爆发。数码配件厂商也随着手机市场的发展取得前所未有的高光业绩。

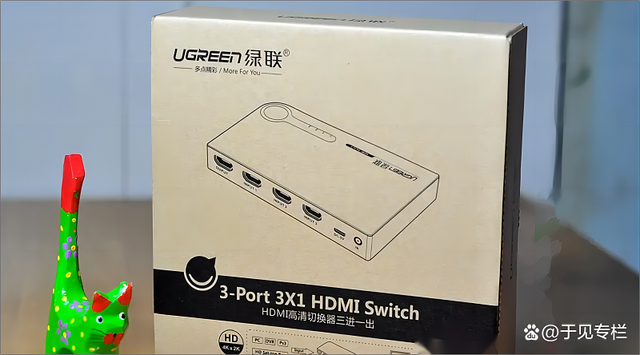

近日在深交所网站上,知名3C厂商绿联科技发布了最新问询信息并于近期首发上会。从IPO提交到上会,已经过去大半年时光。按照创业板上市平均时间,加之三轮问询已过,绿联科技的IPO之路显然不是那么顺遂。

成于把控市场,困于拥挤赛道

成立于2012年的绿联科技,在3C数码行业里显然是一名新贵。得益于近十年来消费电子市场的飞速发展,绿联已经从小小的数据线代工厂家发展为营收破30亿元的知名数码厂商。年均复合增速达到了29.8%,如此高速增长的秘密就是其善于抓产品市场空白。

绿联创始之初并非专注于手机配件市场,而是电视高清数据线赛道。2011年正值我国高清电视的崛起年份,高清电视的普及加上网络电视的兴起,电视数据线成了炙手可热的配件。而彼时的数据线长度都是统一的1.8米国外标准,绿联敏感地抓住了产品的空白以及用户的痛点,推出了不同尺寸的高清数据线,实现了第一桶金的积累。

近年来绿联一直推出贴近国情而并非国际标准的数码产品,受到了消费者的一致好评。无论是带有USB接口的插排还是不同尺寸的手机数据线,绿联都在市场的规则下寻求着不同。同时在行业标准内,绿联也占尽了规则下的优势。

2014年绿联通过了苹果严苛的MFi认证;2018年成为华为首批DFH计划合作伙伴。这两项强力的认证无疑更是让绿联在手机周边吃尽了红利,充电线“平替”成了绿联的代名词。2020年各大手机厂商以环保名义不再赠送充电器,更是让绿联在充电器细分赛道上获益颇多。

但是近年来,随着手机用途的多样性以及笔记本轻薄化的趋势下,数据线周边产品需求激增。众多IT厂商也看到了数码配件市场的新景象,纷纷加入这条老旧却创新不断的赛道。绿联现如今不仅要面对联想、Acer等老牌PC巨头,同时又受到品胜、安克创新、倍思等同行的冲击。

仅靠抓产品空白已难以取得良好的市场效果。况且在赛道拥挤的情况下,产品同质化也会让消费者的选择变得更具多样性。同时取得苹果MFi和华为DFH认证的3C数码厂家现如今多达十几家,绿联的产品认证光环已经渐渐退去。

在一众品牌发力数码配件赛道的情况下,绿联所处境况可想而知。据招股书披露,绿联近三年的营收额分别为20.45亿元、27.37亿元、34.46亿元,净利润2.27亿元、3.06亿元和3.05亿元。虽然近年来营收都在稳定增长,但却掩盖不了利润逐年下滑的困境。这还不是绿联目前最担忧的事情,其最大的问题是利润下滑背后的产业失衡。

销售渠道失衡,产品线布局臃肿

国内的数码配件厂商通常都是海外代工起家,从海外获取第一桶金后,创立自主品牌杀回国内市场。所以基本上国内自销和出口海外是数码配件产品的唯二出路。绿联的销售布局自然也不例外,然而目前其最大的问题是电商渠道占比过重,当然这也是其最大的优势。但从长远角度来看,无论是海外还是国内市场,严重依赖线上平台都不是件好事。

绿联从成立之初在销售渠道就选择了线上突破,而并非传统的线下数码卖场模式。近三年来绿联线上营销占比分别为82.41%、82.35%和78.14%。虽说电商平台营收比例在逐年下降,但平台费用也在逐年增加,这也是近年来其利润下滑的众多原因之一。2019—2021年其平台费用分别为1.28亿元、1.91亿元和2.34亿元 ,几乎为营收的10%。

一方面渠道费用在增加,而另一方面却是近年来海外市场的失利。2021年国外营收占比为46.09%,同比下降1.29%。虽然这个降幅比例较小,但和同行业其他品牌的海外数据相比就比较耐人寻味了。例如安克创新在北美市场的营收份额近年来也在缩小,但实际上销售额却在大幅增加。2019年北美销售额37.52亿元,2020年来到了50.19亿元,同比增加33.76%。

也就是说自2019年以来,绿联忽视了海外市场的开拓,让自身痛失了疫情期间进一步抢占海外市场的良机。国内外市场的发力不均衡并不是绿联最严重的问题,其产品结构布局才是真正的急需调整。相对于销售渠道、市场分布,产品的多元化横向布局更重要。

目前绿联产品分为5个大类:传输类、音视频类、充电类、手机周边和存储类产品。几乎囊括了所有3C周边产品,被称为数码超市一点也不为过。但实际上真正归纳起来也就是线材类和数码外设两大类。产品线丰富但是很臃肿,同时其产品的研发生产还只是仅仅围绕在手机和电脑周边,产品布局已经落后于同行业的其他品牌。

传统数码厂商品胜目前以自身优势已经涉猎户外新能源以及共享充电领域,并且试图创造品胜生态圈;刚刚上市2年的安克创新,除了安克品牌外,还有涉及智能家居的安克悠飞、3D打印的安克制造、影音娱乐的安克星云等品牌。

安克的这套立体品牌矩阵的意图也很明显,产品多元化才是企业成长的保障。绿联产品线看起来确实很丰富,但并没有形成一个完整的生态体系,实际上产品形态很单一。产品线的繁杂,一方面增加了更多营业成本,另一方面也给绿联自己制造了不断的麻烦。

外协产品居多,科技含量堪忧

品类繁多的产品仅靠绿联旗下的志泽科技和海盈智联两家工厂生产显然不太现实。据招股书显示近两年绿联的外联生产的数量占比达到了78%。而具体到细分类目又是另一番景象。占据主要销售份额的传输类和音频影视类产品的自产比例仅为21%和27%,而移动周边和存储类产品几乎完全是依靠外协生产。

这也就造成了绿联产品品质的参差不齐。近年来其产品质量也备受消费者质疑。在黑猫投诉平台上绿联数据线自燃、充电器质量问题的投诉数不胜数。2019年—2022年三年间,绿联就有5款产品因抽检不合格或是整改或是下架。2020年旗下的移动充电电源因不符合国家标准更是被深圳市市场监督局罚款近9.37万元。

外协产品比例过大不仅会让绿联对产品失去把控性,更是让其在产品成本上丧失了议价权。虽然外协生产增加了产品的多样性,同时节省了企业人工成本和研发时间。但从目前绿联外协的情况来看,仅从招股书上显示,绿联的外协厂商多达20多家,管理上的沟通协调难度可想而知。

而众多的外协厂商也让投资者对绿联的科技含量深表怀疑。在消费者眼里绿联是一家消费类数码厂家,科技含量不用质疑,但实际上绿联的科技含量并不高。截至今年绿联科技一共有1297项专利,其中发明专利仅为12项,而外观专利多达1083项。从近年来其研发和推广费用来看,绿联依然是一个“重营销轻研发”的公司。

2019年至2021年,绿联研发资金分别为6488.53万元、9512.7万元和1.56亿元,占营收比例分别为3.17%、3.47%和 4.54%,远低于同行业的研发费用率。而其近两年间的推广费用却达到了1.81 亿元和2.07亿元,营收占比几乎达到了30%以上。说绿联是一个新消费浪潮下的“伪科技”公司一点不为过。

当然绿联的科技含量还是有的,但在科技创新的道路上还差得很远。截至2021年绿联总员工2503人,其中研发人员565人,但其中的人才科技含量有多高依旧未知。而绿联员工中硕士及以上学历的人员仅23人,那么绿联研发人员的技术能力确实令人质疑。虽说数码配件行业的技术壁垒不高,但是能否走得更远,一支技术雄厚的研发部队尤为关键。

结语

十年来绿联的成长速度确实让业界同行刮目相看,其产品也得到了广大消费者的认可。但在冲击创业板的道路上,绿联却暴露了自身所有的短板。无论是产品线布局还是生产模式都有很大的问题,这对于已经在行业闯荡十年之久的绿联来说确实不应该。

消费类电子行业是一个万亿级的红海市场,想在竞争残酷的市场中寻求生机,仅靠庞大的产品线“圈地”是不可取的。同时目前消费类数码行业也正处于科技革新的机遇时期,如何通过科技赋予企业独特的产品内容,摆脱同质化才是绿联亟待解决的事情。

举报/反馈

原文链接:https://baijiahao.baidu.com/s?id=1754312482773561580&wfr=spider&for=pc